・為替レートってなに?

・どうやって決まるの?

・景気との関係についてもわかりやすく知りたいです!

本記事はこんな疑問を解消します。

本記事の結論

- 為替レートは通貨の交換レート

- レートは為替市場の需給で決まる

- 為替レートは景気に影響する

YouTube版も出来ましたのでチャンネル登録、いいねをお願いします🔻

目次

為替レートとは?

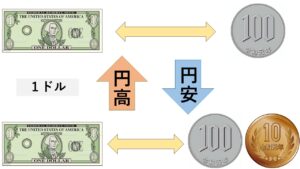

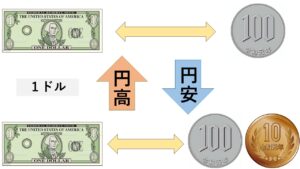

為替レートは自国通貨と外貨との交換比率のことで、日本においては円の外貨の交換比率のことを指します。

例えば1ドルを交換したい時に100円が必要であればこの時の対ドルの為替レートは100円です。

次の日に1ドルの交換に110円が必要になった場合、この円の価値が下がる現象を『円安』と呼びます。

反対に110円が必要だった1ドルの交換が100円で交換ができるようになれば、円の価値が上がっているため『円高』といいます。

このように日本や先進国が採用している為替レートが常に変動する仕組みを変動相場制といいます。

為替レートが変動する理由

結論からいえば為替レートが変動する理由は、投資家によって為替市場で売り買いされているからです。

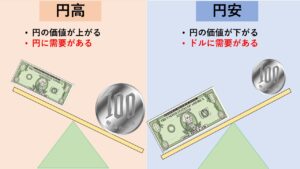

つまり為替レートは為替市場での通貨への需要と供給によって決まります。

為替市場で円に需要が向かえば円高になり、外貨に需要が向かえば円安になるということです。

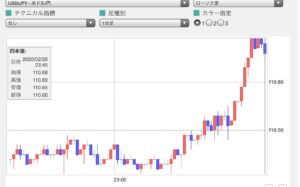

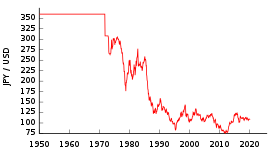

為替レートは下記のチャートのように常に為替市場での取引によって変動しています。

需要が変化する理由

為替市場の需要と供給のバランスは例えば下記のことに影響を受けます。

為替の変動要因

- 経済政策

- 有事(戦争や災害など)

- 経済危機

- 購買力平価

ひとつづつ解説しますね。

①:経済政策

原則として、長期的な為替レートは各国の経済政策によって決定します。

その中でも特に影響が大きい政策は通貨の発行量を調節する役割を持つ金融政策です。

金融政策

金融政策とは、公開市場操作(オペレーション)などの手段を用いて、金融市場における金利の形成に影響を及ぼし、通貨および金融の調節を行うこと

引用元:日本銀行ホームページ

金融政策では政策金利やマネタリーベースの調節によって円の量を調節します。

②:有事(災害や戦争など)

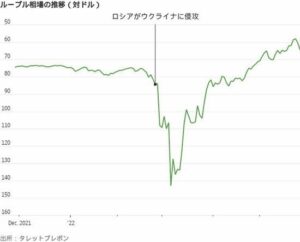

為替レートへの需給が変わるふたつ目は戦争や災害などの発生です。

大きな災害や有事がおこれば、その国の通貨は信用度が下がるために価値が下落します。

2022年の2月に勃発したロシアによるウクライナ侵略の時もロシアの通貨『ルーブル』は市場の投資家から売られて一時は大暴落しました。

また日本で2011年の3月に発生した東日本大震災では為替レートが円高になりました。

これには日本の金融引き締め政策と財政支出の増加によってマンデルフレミング効果が起こったと考えられています。

-

-

マンデルフレミングモデルとは?【わかりやすく解説】

・マンデルフレミングモデルって何のこと? ・金融政策と財政政策はどっちが効果的? ・マンデル・フレミングモデルについてわかりやすく知りたいです! 本記事はこんな疑問を解説します。 &nb ...

続きを見る

③:経済危機

為替レートの需給の変化が起こる3つめの理由は経済危機の発生です。

そもそも経済危機は通貨危機から発生することも多く、これによって比較的安全な通貨と見られている通貨に需要が流れていきます。

例えば1997年に起こったアジア通貨危機です。

アジア通貨危機

1997年7月より、タイを震源としてアジア各国に伝播した自国通貨の大幅な下落および経済危機を「アジア通貨危機」と呼びます。

この時は安全とされる日本の円は市場からの需要が集まり円高に向かいます。

ただ、「投資家のリスク回避が起こり、安全資産である円が買われた」と報道されますが、これは本質ではありません。

アジア通貨危機の発生した1997年は日本は消費税の増税や緊縮財政を実施してそもそも円高に向かう要因があったのです。

④:購買力平価

長期的な為替レートを決定させる要因として挙げられるものに、購買力平価説という仮説があります。

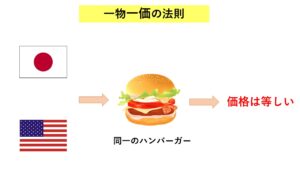

購買力平価説は一物一価(いちぶついっか)の法則のもとで、他国通貨との購買力の比率から中長期的な為替レートを求める仮説です。

一物一価の法則

『ある時点における同一の商品・サービスはひとつの価格になる』という仮説

例えばアメリカでは1ドルで買えるハンバーガーが日本では100円で買える時は、購買力が等しくなるので1ドル=100円が、妥当なドル円為替レートと言えます。

この仮説を特に絶対的購買力平価と言います。

-

-

購買力平価(PPP)とは?【わかりやすく解説】

・購買力平価 ってなんのこと? ・ FXなどの投資に活用できる? ・購買力平価についてわかりやすく知りたいです! 本記事はこんな疑問を解消します。 本記事の結論 購買力平価 ...

続きを見る

通貨発行額と為替レート

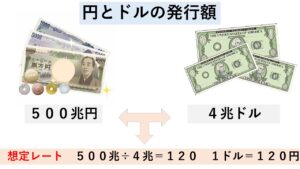

さまざまな為替変動の要因を紹介しましたが、為替レート決定の要因の本質は極めてシンプルで『通貨発行総額』に答えがあります。

これは、ドル円やユーロ円などの2通貨間の為替レートは、お互いの通貨の発行総額によって決まるということです。

例えばドル円の発行総額が下記の状態であったとします。

円のドルの発行額

- 日本円/500兆円

- 米ドル/4兆ドル

この場合の交換レートは

500÷4=120円

つまりこの場合は、おおよそ1ドル120円程度に向かって為替レートの変動圧力がかかり続けることになります。

通貨の量は各国の金融政策によって調整されますから、長期的な為替レートは金融政策の影響を受けるということです。

名目為替レートと実質為替レート

結論から言えば、マクロ経済で『名目』と『実質』と呼ぶ場合にはすべてインフレ率を考慮するかしないかの違いです。

名目為替レートは見たままの為替レートで基本的な指標です。

名目為替レート

見たままの為替レートのことでニュースや為替の取引で一般的に指標として使われる為替レート

実質為替レート

お互いの国のインフレ率の変化を考慮して算出される為替レート

1ドル=100円から1ドル=110円に円安が進んだ場合は名目為替レートは1ドル=110円です。

この時、日本で物価の変動がなければ110円自体の価値は変わりませんが、ここでアメリカの物価が10%上昇したとします。

アメリカの物価が10%上昇とは1ドルの価値(物を買う力)が10%減っていることを意味しています。

そうなればアメリカで1ドルだったリンゴは、物価上昇によって1.1ドルに値上がりしていますから、110円では交換できなくなります。

つまり110円で購入できる1ドルは、実質的には1÷1.1ドルの価値なので、アメリカの物価上昇によって110円の実質的な価値はさらに減ることになります。

このように物価の変化まで考慮に入れた為替レートを実質為替レートと言います。

為替レートと景気

歴史的に見ると日本の景気は円安と好景気が、円高と不景気がセットで発生しています。

これは1950年以降のドル円レートの推移です。

日本は1971年のニクソンショックまでは1ドル360円のいう超円安の固定レートが設定されておりこの円安によって戦後復興と高度経済成長を成し遂げました。

ニクソン・ショック

ニクソン大統領が金とドルの交換停止を含む一連の経済政策を発表した出来事のことでこれによって日本の1ドル360円の固定レートは終了した。

このグラフを見ればプラザ合意からバブル崩壊にかけて円高が進み、その後は円高デフレ不況によって日本経済が困窮したことがよくわかります。

このように為替レートは景気にとって極めて重要な存在なのです。

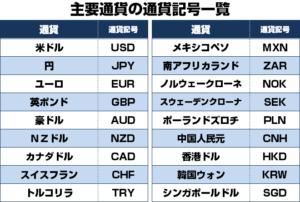

世界の通貨

世界で使用されている通貨は180種類と言われています。(2017年)

出典:ザイFX

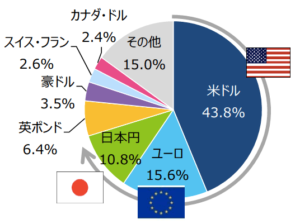

これは、世界で取引されている主要の通貨一覧ですが、この中でも世界で取引されている通貨のシェアは以下の通りです。

画像出典:三井住友アセットマネジメント なるほど!ザ・ファンドVol.49)

やはり、米ドルは基軸通貨の地位を保ち、次いでユーロ、日本円はおよそ1割と言った所です。

実はGDPが世界第2位である中国の通貨『元』の取引高は、その他の15%に埋もれています。

日常で私たちは、通貨と商品(サービス)を交換しているように、全世界の企業や投資家も通貨と通貨を交換しているのです。

個人でも為替取引によって利益をあげるために人気なものにFX(外国為替証拠金取引)があります。

実効為替レート

世界にはさまざまな通貨がありますから、日本円が外貨全体に対して円安か円高かを測るには、ドル円レートだけ見ていてはわかりません。

そこで、通貨が通貨全体に対しての強さを測る指標として実効為替レートと言われる指標があります。

実効為替レートとは

特定の2通貨間の為替レートをみているだけでは捉えられない、相対的な通貨の実力を測るための総合的な指標です。

具体的には、対象となる全ての通貨と日本円との間の2通貨間為替レートを、貿易額等で計った相対的な重要度でウエイト付けして集計・算出します。

実効為替レートは、さらに2つに分かれます。

実効為替レート

- 名目実効為替レート

- 実質実効為替レート

この名目と実質の違いは物価変動を加味するかどうか?です。

名目実効為替レート

指数化した為替レートを貿易相手国との取引量で加重平均し、「ある通貨の対外的な競争力」を表す指標として使用。

実質実効為替レート

実質実効為替レートは、名目実効為替レートにインフレ率(物価上昇率)を加えて計算した値。

資産市場では、物価変動を加味してより実質的な通貨の実力の指標となる実質実効為替レートがより注目されます。

-

-

実効為替レートとは?【わかりやすく解説】

・実効為替レートって何? ・為替レートとの違いは? ・景気との関係についてわかりやすく知りたいです! 本記事ではこんな疑問を解消します。 本記事の結論 実効為替レートは通貨 ...

続きを見る

変動相場と固定相場

前述のとおり日本が現在の変動相場制に移行したのは1973年で、それまでの日本の為替レートは1ドル360円に固定されていました。

これを固定相場制といいます。

固定相場制

為替レートを、ある特定の水準に固定もしくは変動を極小幅に限定する制度。1973年まで採用されていた。

変動相場制

為替レートを一定比率に固定せずに、市場での需要と供給により自由に変動させる制度。73年から現在に至るまで採用されている。

戦後の日本は、1ドル360円という超円安によって輸出に有利な条件で経済発展を遂げられた一面があります。

他方でリーマンショックや東日本大震災では日本の為替レートは超円高に傾き、2011年11月には史上最高値の75円台を記録しました。

この時の日本経済は超円高デフレ不況に苦しんだ時期でした。

◉円安

輸出企業を中心に日本企業の株価が上昇、更に業績が活発化して景気が良くなる

◉円高

輸出企業を中心に日本企業の株価は下落、企業業績が低下して景気が悪くなる。

つまり、変動相場制のメリットはこれに尽きます。

金融政策を自由に行える

つまり変動相場制は、景気状況に応じて通貨発行量を自由に調節出来ると言うことです。

残念な事にバブル崩壊後の日本がこの金融政策を失敗して、長期デフレに突入してしまいました。

変動相場制のメリットは、政府日銀がしっかりとした政策をとらなければ、デメリットにもなり得るという側面もあります。

参考記事:バブル崩壊の原因

一方で固定相場制は、通貨が変動しないように金融政策を行いますので、自由な金融政策が出来ません。

日本も戦前には、変動相場制から『金本位制』と言われる固定相場制に移行して大失敗した歴史があります。

金本位制(きんほんいせい)とは貨幣の価値を金の価値で表すことができ、 一国の貨幣価値を金に裏付けられた形で金額を表し、商品の価格も金の価値を標準として表示される。

Wikipediaより引用

金本位制とは自国が持つ金の量を上限に通貨を発行できる制度です。

金の量に対する貨幣量に限定されてしまう為、貨幣の量を増やしたい時に増やせません。

第一次大戦後、戦費を必要として貨幣を大量に発行した世界各国は、インフレが進んだ事を理由に、次々に金本位制に復帰してゆきます。

そうすると、世界からは金の量に見合った貨幣量に縮小されてしまいますので、深刻な貨幣不足に陥りました。

貨幣不足が招くものは、デフレーションです。

参考記事:デフレの原因

日本はこの当時も、金本位制の復帰によるデフレ不況に苦しむ事になりました。

金融政策と為替レート

ここで、アベノミクス開始の2012年12月に時計の針を戻しましょう。

2012年の安部政権が誕生する前、民主党政権だった2012年9月のドル円相場は78円台、日本は円高不況に苦しんでいました。

それが、安倍政権が誕生して瞬く間に100円を超える円安となりました。

約3年後の2015年6月のピーク時には127円の円安にまで円の価値が下落し、実に50円の円安を実現したのです。

黒田日銀の金融緩和政策によって日本の円を大量に発行した事で、日本円は外貨に対して希少性が低下しました。結果として円安に傾いたのです。

世の中の物の価格は、市場に出回るお金の量とのバランスで決まる事は様々な記事で説明しました。

これは、通貨の価値も同様なのです。

つまり、物の値段が決まる事と同様に、通貨の値段も需要と供す給のバランスによって決まるという事です。

外貨に対して、自国の通貨を増やせば円安に傾き、自国の通貨を減らせば円高に傾きます。

とても単純に説明していますが、為替レートの決定の本質は金融政策の方向性と考えて良いでしょう。

参考記事:金融政策とは?

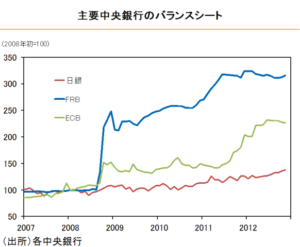

2008年のリーマンショック時に日本は円高不況に苦しみましたが、その理由も金融政策の失敗にあります。

この当時、アメリカやヨーロッパはデフレ不況を回避するために大規模な金融緩和政策に踏み切りました。つまり、自国通貨を大量に発行したのです。

それに対して我が国の中央銀行、日本銀行は何も対策を取りませんでした。

リーマンショック時に、アメリカの中央銀行(FRB)はドルを大量に発行しました。また、EUの中央銀行(ECB)もアメリカ程ではないにしろユーロの発行を増加させました。

これに対して、日本銀行はまったくと言っていいほど何もしませんでした。

結果として、日本円は外貨に対して希少性が増し、過度な円高に苦しみ、リーマンショック震源国のアメリカよりも何倍も悪影響を受ける事になってしまったのです。

まとめ

本記事のまとめ

- 為替レートは自国通貨と外貨の交換比率

- 円安で景気は良くなり円高で景気が低迷する

- おおよその為替レートは金融政策によって決定する

- 実質為替レートとはインフレ率を考慮した為替レート