✅当記事の内容

✔️固定金利と変動金利の違いは?

✔️固定金利と変動金利のメリットが

✔️景気から考える金利の選び方

大きな買い物をする時には、銀行などの金融機関からローンを組む(借入をする)事があります。

マイホームの購入は代表例で、人生で大きなイベントですから金利についても理解しておきたい所です。

当記事では、住宅ローンにスポットを当てて、組む時の固定金利と変動金利の違いや、それぞれのメリットをわかりやすく解説じます。

固定金利と変動金利の違いは?

![]()

固定金利と変動金利は大きく以下の3つに分類されます。

①変動金利型

②全期間固定金利型

③固定金利選択型

つまり、固定金利型は全期間型、選択型に分かれる事が一般的です。

それでは、それぞれの特徴を解説します。

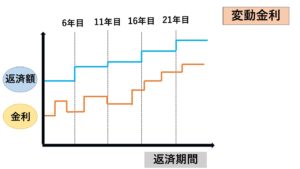

✅変動金利型

変動金利型はその名の通り、金利が変動する住宅ローンです。

固定金利と比べて、やや金利が低く設定される傾向があります。

変動す一般的に金利の変動(見直し)は半年に一度です。

そして5年ごとにその金利の変動に応じて、返済額が見直されます。

この時の返済額の上限は、1.25倍までと定められています。

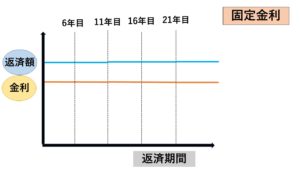

✅全期間固定金利型

全期間固定金利型は変動金利とは違って、金利が常にに固定されています。

つまり返済額も常に一定でする。

金利の固定期間は選ぶことができ、その期間が長ければ長いほど、金利は割高となります。

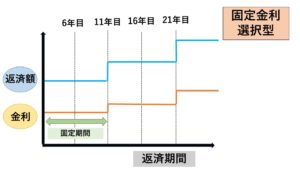

✅固定金利選択型

固定金利選択型は一定期間の金利が固定(3年、5年、10年など)されています。

期間終了後はその時点の金利に応じて固定期間の設定を経済か、変動型に変えるかを選択するのが一般的です。

こちらも通常は固定期間が長くなるほど、金利は高くなります。

一般的に、全期間固定金利型に比べて最初の金利は低めに設定されており、最初の数年間は支払いが安くなります。

3つの金利・メリットとデメリット

①変動金利

✅変動金利のメリット

✔️変動時点の金利が低ければ、月々の支払額が安くなる

✅変動金利のデメリット

✔️ 金利が上がれば返済額が増える

✔️ 金利が変動するため返済計画が立てづらい

②全期間固定金利型

✅全期間固定金利型のメリット

✔️金利変動の不安がなく、完済計画が立てやすい

✔️金利が上昇しても返済額は変わらない

✅全期間固定金利型のデメリット

✔️変動金利より金利が高めに設定されている

✔️金利下落時には、変動金利より返済額が多くなる

③固定金利選択型

✅固定金利選択型のメリット

✔️金利動向を見ながら返済方法を選択できる

✅固定期間選択型のデメリット

✔️支払金額が全期間型よりも安定しない

✔️金利変動による影響は全期間固定金利型よりも受ける

経済動向に合わせた金利選択のコツ

さて、当サイトはマクロ経済からの視点でさまざまな選択の手助けになれる事を一つの目的としてきます。

人生で大きな選択であるマイホームの購入。

長い月日をかけて支払っていくローンの方法をそう簡単に決めれる訳ではありません。

ここでは、住宅ローン金利を組む時の経済指標で確認しておくポイントを紹介しておきます。

✅金融政策と政策金利

![]()

まず必ず確認しておきたい事は、日本銀行の金融政策、つまり現状の政策金利です。

日本の金利の元となる政策金利は、日本銀行による金融政策によって決められます。

最低でも住宅ローンの金利を選ぶ今の金利が高いか低いか、過去からの水準と照らし合わせて明確に把握しておく必要があります。

日本は長引く不況の中で、ゼロ金利政策が取られてきました。

2012年末、なおもデフレ経済を脱却する事ができずにいた政府日銀は新たな金融政策に移ります。

あらたな金融政策は、マネタリーベースの拡大にやって実質金利を低下させ、予想インフレ率を上昇させまし

さらに政府日銀は、日銀当座預金(民間銀行にとっての預金)にマイナスの金利をかける政策を開始します。

これによって、銀行の預金金利は約0.001%にまで低下しました。

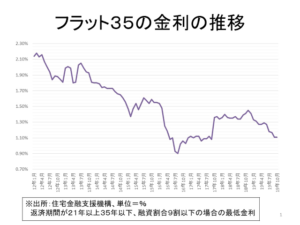

実は今、日本は歴史的にみて、過去に例がないほどに超低金利時代なのです。

私は、これだけ空前の低金利であれば全期間固定金利方ローンが1番だと思っています。

これは、全期間固定金利型の代表格であるフラット35の住宅ローン金利推移です。

2016年1月のマイナス金利政策の導入から、大きく金利は下落しています。

ここで、今後の金利動向の可能性として2パターンを推測してみます。

①これから、さらに金利が低下する

②これから、金利が上昇する

当然このどちらかでしょう。

さらに深掘りをすると、この2択となります。

①超低金利の今から、さらに金利が低下する

②超低金利の今から、金利が反発して上昇する

あくまで可能性の問題ですので、『絶対にこうなる』という未来の事はわかりません。

しかし金利がどちらに向かったとしても、その変動幅が大きいと推測されるのは②番といえます。

当記事を執筆した2020年7月現在、私は全期間固定金利型が有利であり、時間が過ぎれば過ぎるほどに固定金利選択型が有利となっていくのではないかと推測しています。

とは言え繰り返しになりますが、金利動向の1番の決定要因は政府日銀による金融政策です。

デフレに陥り物価が下落していけば、実質金利が上昇してローン返済が重くのしかかってきます。

反対に、金融緩和政策が継続してインフレ経済の実現が出来れば、実質金利は下がり、設定金利が高めであったとしてと返済額は軽くなるという事です。

人生の大きな決断である住宅ローンは、しっかりと金融政策を理解した上で、ライフプランと合わせて選択する事をおすすめいたします。

明るい未来をつくっていく為には、金融経済の知識が大きく役に立ってくれるでしょう。