・ NISAってどんな制度?

・ つみたてNISAやiDeCoとの違いは?

・おすすめの証券会社など知りたいです!

本記事ではこんな疑問を解消します。

本記事の内容

・NISAの全体像

・つみたてNISA、iDeCoとの違い

・おすすめの証券会社

本記事の信頼性

本記事を書いている僕は投資歴10年、運用資産は8桁に突入しました。副業でブログも始めて月に10万円ほどの収入を得ています。

今回は、NISA(少額投資非課税制度)について解説します。

本記事は、下記のような方におすすめです。

- 投資による資産形成がしたい

- 投資のリスクを減らしたい

- NISAをはじめたい

資産運用で運転資金100万円を8桁まで増やした僕がNISA(少額投資非課税制度)についてわかりやすく解説していきますね。

▶︎▶︎そもそも投資とは?という方には、こちらの記事で投資の全体像を解説しています

それでは、さっそく始めましょう。

目次

NISAとは?

NISAとは、国内の投資活動を後押しするために導入された株式投資の非課税制度のことです。

NISA(少額投資非課税制度)を活用すれば、投資の利益にかかる20.315%の税金が非課税となります。

NISAの非課税制度のメリットを享受するには金融機関にてNISAの口座を開設するだけでOKです。

NISAの4つの特徴

それではまずは、NISAの特徴をまとめます。

4つの特徴

- 開設は1人につき1口座

- 投資額は年間120万円まで

- 非課税枠のくりこしは不可

- 非課税期間は最長5年間

ひとつづつ解説しますね。

①:開設は1人につき1口座

NISAの口座は、1人につきひとつだけ口座をつくることができます。

なので口座をつくる証券会社を選ぶ時には、自分に合った取引ができる会社を入念にリサーチすることをおすすめします。

②:投資額は年間120万円まで

NISAを活用して非課税で運用できる投資額の上限は年間120万円までと決まっています。

これを超える投資額で得た運用益にかかってくる税金は支払う必要があります。

③:非課税枠のくりこしは不可

120万円の非課税枠を1年間で使いきれなかったとしても、のこりの非課税枠を翌年にくりこすことはできません。

とはいえ非課税枠を使いきるために無理な投資をしてしまうことは避けたいところです。

④:非課税期間は最長5年間

NISAの非課税期間は最長で5年間と決まっています。

5年を超えたNISA口座の投資資金は、通常の口座に移行されます。

このようにNISAは少額での長期投資を考えている方には是非活用したい制度です。

NISAのメリットとデメリット

それでは、NISAのメリットとデメリットについてまとめてみます。

NISAのメリット

NISAのメリット

- 120万円までの運用利益が非課税

- 配当金が非課税

NISAのデメリット

NISAのデメリット

- 損益通算や損失繰越ができない

- 短期売買に不向き

- 信用取引ができない

NISA口座では、売買で損失が発生しても、NISA以外の特定口座等で保有する他の株式等の配当金や売買益等との損益通算と繰越控除(3年間)ができません。

またNISAの非課税枠は、株式を売却しても年内はその枠が復活することがありません。

例えばNISA口座で購入した60万円分の株を売って、また60万円分の株を買い直したとします。

この時点で、年間の上限である120万円を超えてしまいますので、非課税枠は適用されなくなります。

よって、NISAは短期売買で利益を上げたい場合には不向きと言えます。

また、NISA口座では▶︎▶︎信用取引ができませんので、手持ち資金にレバレッジをかけることや空売り(下げ相場で利益を上げる方法)ができません。

信用取引

※信用取引とは、証券会社からお金を借りて株式を買ったり、株券を借りてそれを売ったりする取引のことで、最大で元手こ約3.3倍まで株式の取引ができます。

メインの資産運用や預貯金の補助として活用する事がおすすめです。

ロールオーバーとは?

NISAを始めるにあたっては、ロールオーバーについて知っておくと良いでしょう。

ロールオーバーとは年間の非課税枠が終了した後も、NISA口座で保有している資産を翌年の非課税枠に移行して保有できる制度です。

例えばあなたが、NISA口座にて100万円分の株式を購入して150万円に値上がりしたとします。

NISA口座の年間の非課税の上限は120万円ですから、本来は上限を超えた30万円は売却しなければいけません。

しかしNISAにはロールオーバーが適用できますから、この150万円をまるまる翌年に持ち越して保有できるのです。

ロールオーバーに可能な金額に上限はなく、NISA口座を開設してから最大で10年間有効です。

これらの制度からも、NISAは中期的な投資も可能だといえます。

つみたてNISAとは?

それでは次に、制度設計としては通常のNISA取引よりもさらに長期的な目線で作られています『つみたてNISA』について解説します。

公式な説明は下記の引用文をご覧ください。

つみたてNISAとは、特に少額からの長期・積立・分散投資を支援するための非課税制度です(2018年1月からスタート)。

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています。

つみたてNISAの特徴

つみたてNISAの特徴をまとめるとポイントは以下の5つです。

特徴

- 非課税期間は最長20年

- 年間投資上限40万円

- 累計非課税投資上限800万円

- 投資対象は金融庁が定めた投資信託に限る

- 定期かつ継続的方法による積み立てのみ

つみたてNISAは、非課税期間が最長20年と長く、値動きと上手く付き合うための「長期」「積立」「分散」投資に向いている制度です。

年間40万円(毎月約3万3000円のつみたて)の運用益が非課税となり、最長で20年間まで非課税枠が適用されますので、40万円×20年、つまり合計800万円までの投資額の運用益が非課税となります。

つみたてNISAはこのような制度設計であるために、長期投資を考える方、投資初心者の方にメリットが大きい制度と言えます。

つみたてNISAについては、下記の記事でくわしく解説しています。

-

-

【つみたてNISAとは?】メリットから始め方までわかりやすく解説

・つみたてNISAのメリットは? ・NISAやiDeCoとの違いは? ・特徴などをわかりやすく知りたいです! 本記事はこんな疑問にお答えします。 目次1 そも ...

続きを見る

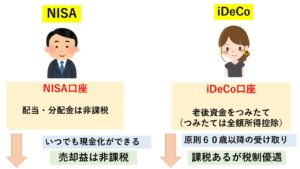

NISAとiDeCo(イデコ)の違い

iDeCo(イデコ)は、60歳まで拠出した掛け金を自分で運用して、老後(60歳以降)の資産形成をするための個人型年金制度です。

iDeCoの掛け金が税金控除の対象となることからNISAと混同されがちですが、実際には全くの別物です。

iDeCoの特徴をまとめてみます。

iDeCoの特徴

- 掛金が所得控除

- 運用利益への課税が免除

- 原則60歳以降の受けとり

iDeCoはこのような性質上、老後の備えとしての年金制度の側面が強いのです。

国民年金加入者が、老後の受給では不足してしまう資金を補う為に活用するにはおすすめの制度です。

iDeCoについて詳しくは下記のリンク記事で解説しています。

-

-

【iDeCo(イデコ)とは?】メリットやデメリットをわかりやすく解説

・iDeCoは始めた方がお得? ・iDeCoのメリット、デメリットは? ・iDeCoとNISAのどちらが自分に合っているのか知りたいです! 本記事はこんな疑問を解消します。 ...

続きを見る

NISA・つみたてNISA・iDeCoのどれがおすすめ?

それでは最後にこんな疑問を解消します。

| NISA(一般NISA) | 短期的な投資向き |

| つみたてNISA | 中期的な投資向き |

| iDeCo(イデコ) | 長期的な投資向き(老後の資産形成) |

NISAが向いている人

まずは一般NISAが向いている人は下記のような人です。

NISAがおすすめな人

- 短期的な投資を考えている

- 自分で株の銘柄を選びたい

- 株主優待を受けたい

一般NISAは、非課税が適用される期間は口座開設から5年間と定められていて、ここでいう短期とは5年〜10年程度を指します。

このような側面から、つみたてNISAの20年と比べると一般NISAは比較的、短期投資に向いているといえます。

また、一般NISAでは自分が好きな会社の株を自由に買えるため、自分で銘柄を選びたい人や株主優待を楽しみたい人に向いています。

つみたてNISAが向いている人

次につみたてNISAが向いている人の解説です。

つみたてNISAがおすすめな人

- 中期的な投資を考えている

- 投資先を選ぶのが面倒

iDeCoが向いている人

最後はiDeCoです。

iDeCoがおすすめな人

- 老後の資金をつくりたい

- 所得税の納税額を減らしたい

- 他に流動性の高い資産がある

まとめ

●NISA口座の特徴

✅開設は1人につき口座まで

✅金融商品の購入額は年間120万円まで

✅非課税枠(年間120万円)の翌年繰越は不可

✅非課税期間は最長5年間

●NISAのメリット

✅120万円までの投資が非課税

✅配当金も非課税

●NISAのデメリット

✅損益通算、株式譲渡損失繰越ができない

✅取引の枠が限定されている為、デイトレードなどの短期売買には向かない

✅信用取引ができない

✔️ロールオーバーは最大10年間可能

●つみたてNISAの特徴

✅新規に投資できる期間(非課税期間が最長20年)

✅年間投資上限40万円

✅累計非課税投資上限800万円

✅投資対象は金融庁が定めた投資信託に限る

✅定期かつ継続的方法による積み立てのみ

●NISAとiDeCoの違い

✔️NISAは利益の課税が免除

✔️iDeCoは利益への課税が免除され

掛金も全額所得控除される

✔️NISAはいつでも売却が可能

✔️iDeCoは原則60歳まで資産の引き出しが不可