・リーマン・ショックって何が起こったの?

・原因は何?

・日本で起こったことや解決策について知りたいです!

本記事ではこんな疑問を解消します。

本記事の結論

- リーマンショックの原因は金融政策の転換

- きっかけはサブプライムローン

- 解決策は金融緩和政策

目次

リーマン・ショックとは?

リーマン・ショックとは、2008年9月15日にアメリカの投資銀行であるリーマン・ブラザーズホールディングスが経営破綻から発した世界的な金融危機のことです。

かつてニューヨークに存在したリーマンブラザーズ投資銀行

リーマンブラザーズの負債総額は64兆円にのぼり、その巨大な不良債権は世界的な金融不安へと連鎖しました。

日本への影響

リーマンショックによる世界的な株価の暴落は、下記のような形で日本にも大きな悪影響を及ぼしました。

日本への影響

- 日経平均株価の暴落

- デフレの深刻化

- 失業率の悪化

それぞれ解説しますね。

日経平均株価の暴落

リーマンショックにってまず初めに起こったことは株価の大暴落です。

リーマンショック直後の2008年10月末には、バブル崩壊以降の最安値である6994円を記録しました。

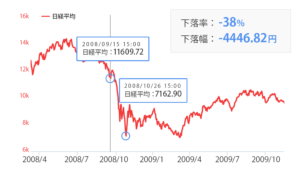

リーマンショック前後の日経平均株価月足チャート

リーマンショック前後の日経平均株価月足チャート

失われた20年と呼ばれるデフレ不況から抜けきれない日本は、この株価の大暴落によってさらなる経済的苦境に立たされることになります。

デフレの深刻化

次に日本で起こったのはデフレ経済の深刻化です。

株の暴落によって日本国内の投資活動は急速に悪化して企業収益が縮小しました。

これによって物価はマイナス圏に突入して、経済の先行きに暗雲が立ち込めたのです。

失業率の悪化

国内の投資と消費が低迷した日本は失業率も悪化の一途をたどりました。

リーマンショックの翌年2009年の失業者数は359万人と前年に比べて実に103万人の増加となり『派遣切り』や『リストラ』が流行しました。

また、失業率は5.6%にのぼり過去最悪水準にまで達しました。

リーマン・ショックとサブプライムローン

それでは次にリーマン・ショックを理解する要点であるサブプライムローンについて解説します。

サブプライムローンとは

サブプライムローンとはアメリカの低所得者層や信用度の低い個人を対象にした住宅ローンのこと

リーマン・ショックのきっかけは金融機関が低所得者層向けのローンであるサブプライムローンの回収が困難になったこと日本端を発します。

サブプライムローンは、通常のプライムローンに比べて高い金利が適用されてアメリカの低所得者層に広がっていったのです。

リーマンショックの原因

アメリカの住宅バブルの始まりはFRBによる金融緩和政策にあります。

2001年のITバブル崩壊を受けてアメリカの中央銀行は景気低迷を防ぐために、金融緩和政策を強化しました。

▶︎▶︎参考記事:金融政策とは?

金融緩和によってアメリカ都市部の住宅価格は、2001年から2007年の約7年をかけて約2倍まで膨れ上がりました。

画像出典:海外投資データバンク

アメリカの金融緩和を通してふただびアメリカの資産市場には楽観的なムードが広がり、ここにサブプライムローンが拡大する土壌がつくられたのです。

そんな環境のなかで低所得者向けの住宅ローンは、価格が上昇しつづける住宅を担保にどんどん貸し付けられました。

もしローンを返せなくなったとしても担保に入れた住宅を売却すればOKという理屈です。

住宅価格が上がりつづける前提で

低所得者にローンを組ませる

サブプライムローンは、こんな危険な方法でアメリカの住宅バブルと共に拡大したのです。

サブプライムローンは、上昇し続ける住宅価格を背景に次々と証券化され、多くの金融商品に組み込まれていきました。

これが、のちにサブプライムローンの破綻の悪影響が広範囲に及んでしまった要因になるのです。

住宅バブルの崩壊

とはいえ住宅価格がいつまでも上がり続けることはありません。

アメリカの中央銀行であるFRB(連邦準備理事会)は景気の過熱を懸念して住宅ローン金利の引き上げを決定します。

これが、上がり続けてきた住宅価格が下がり始める契機となります。

上がり続ける前提でローンの担保となっていた住宅の価格が下がりはじめたのです。

返済リスクの高い低所得者層向けのサブプライムローンは返済が滞ってしまう人が続出します。

値上がりを前提として担保に入れていた住宅を売却しようと思っても、売れない状況になっていたのです。

ここへ来て、たちまちサブプライムローンが不良債権(回収困難な債権)と化します。

リーマン・ショックで起こったこと

サブプライムローンを拡大し続けていたアメリカ投資銀行リーマン・ブラザーズは、膨れ上がった不良債権を抱えることとなります。

サブプライムローンの仕組み自体が無茶苦茶でしたが、もうあとの祭りです。

過度な楽観はサブプライムローンをどんどん拡大させ、様々なかたちで高金利にて金融商品化されていました。

サブプライムローンの不良債権化が明るみになると、たちまち広範囲にその悪影響が連鎖したのです。

サプフライムローンを扱っていた金融機関はリーマンブラザーズだけではありません。

しかし、リーマンブラザーズはアメリカ政府による公的資金の注入対象とはならず、経営危機を乗り越えることができなかったというのが実状です。

アメリカ大手保険会社AIGも倒産の危機に陥ります。

AIGはCDS(クレジットデフォルトスワップ)を運用していましたが、倒産してCDSが消えてしまうという不安感が市場を覆いました。

拡大したサププライムローン金融商品、CDSの不良債権化が懸念されて、それまで楽観的だった市場は一転して悲観に変わりました。

そうしてニューヨーク市場は株価大暴落に見舞われたのです。

株価の暴落

2008年9月15日リーマン・ブラザーズの倒産を受けて世界的に金融不安が広がり、日本の株式市場も総悲観に見舞われました。

9月15日から10月26日の約1ヶ月間足らずで日経平均株価はー4446円の下落、下落率にして38%の大暴落を喫したのです。

ここまで自由貿易などグローバル化が進んだ現代では、ひとつの出来事が瞬く間に世界中に連鎖してしまいます。

この暴落はきっかけがリーマンブラザーズの経営破綻でしたが、ことの発端はFRBの金融政策にありました。

つまり、リーマンショックの大暴落もFRBの金融政策に注目する投資家であれば、ある程度の大きな流れは想定出来ていたでしょう。

リーマン・ショックと資産運用

ここで資産運用の視点から、この大暴落を見てみましょう。

リーマンショックで世界の投資家は大損だった?

これだけの大暴落を演出した世界金融危機ですから、大きく損をした投資家が山のように存在したことは疑いようのない事実です。

しかし、ここで大損してしまった人はリーマンショックまでの好景気の間に大きな投資をしていた人です。

逆に、リーマンショックが起こった後の2009年以降に資産運用を始めた人はどうでしょうか?

これだけの株価大暴落を目の当たりにした時、誰しも投資と言うものにアレルギー反応を起こしかねかい空間でした。

しかし、このリーマンショックの後に株式や不動産に投資して資産運用を始めたひとは、長く持っていられたならば、2019年現在では想像を超えるほど資産運用は大成功しているでしょう。

金融政策を見てタイミングをはかる

ITバブルの崩壊に対するFRBの利下げによる金融政策に始まり、住宅バブルが起こります。まずはこの金融政策の開始時が投資を始めるポイントです。

もちろん、投資の引き際もあります。

それは、中央銀行による金融政策が転換された時です。

人々が総悲観の時に投資を始めるのは簡単なことではありません。

同様に、人々が総楽観な時に上がり続ける資産を売却する事も実に難しい事です。

しかし、中央銀行と政府の政策にだけ意識を集中し、歴史をしっかり学んでいけば、効率的な資産運用を行い成功を収める事は可能なのです。

資産は安い時に買って、高い時に売る。

商売の基本は、金融の分野でも大いに生きているのです。

まとめ

①:リーマンショックの原因はサブプライムローンの不良債権化

②:サブプライムローン不良債権化の原因はRRBによる利上げ政策

③:グローバル経済下においてリーマンショックは世界的な金融危機に連鎖した

④:リーマンショックへの対策に日本は失敗した

⑤:資産を買う時はリーマンショックのような資産価格が暴落した時がおすすめ