・ボリンジャーバンドって何をあらわしているの?

・ボリンジャーバンドの活用法をわかりやすく知りたいです!

本記事はこんな疑問を解消します。

本記事の内容

・ボリンジャーバンドの全体像

・ボリンジャーバンドからわかること

・ボリンジャーバンドの活用法

本記事の信頼性

本記事を書いている僕は投資歴10年、運用資産は8桁に突入しました。

副業でブログも始めて月に10万円ほどの収入を得ています。

今回は、ボリンジャーバンドについて解説します。

本記事は、下記のような方におすすめです。

- 投資にボリンジャーバンドを活用したい

- トレンドの転換点を知りたい

- 投資が上手くなりたい

資産運用で運転資金100万円を8桁まで増やした僕がボリンジャーバンドについてわかりやすく解説していきますね。

今回はボリンジャーバンドの全体像だけでなく、投資に活用する方法まで解説しますので最後まで読み進めてください。

それでは、さっそく始めましょう。

目次

ボリンジャーバンドとは?

ボリンジャーバンドは、アメリカの投資家ジョン・ボリンジャー氏が考案したテクニカル指標です。

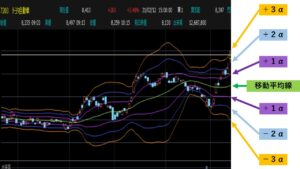

ボリンジャーバンドは統計学の手法を使って考案されており、下記のように移動平均線とその回りの標準偏差によって構成されています。

そして資産の価格変動は、それぞれ下記の確率で枠の中におさまるとされてます。

メモ

±1α 約68%

±2α 約95%

±3α 約99%

上記の株価チャート(一時期のトヨタ自動車の日足チャート)も、ほとんどがこのバンドの中に収まっていることがわかります。

このようにボリンジャーバンドは、『価格の大半がこの帯(バンド)の中に収まる』という統計学を応用したテクニカル指標です。

そもそもチャートとは?という方はこちら

※以下の引用画像は見やすさ重視のために、マネックス証券のアプリから引用します。バンドが±2αまでしかありませんがご了承ください。

![]()

ボリンジャーバンドからわかること

結論からいえばボリンジャーバンドからわかることは大きく2つあります。

ボリンジャーバンドからわかること

- 資産売買のタイミング目安

- トレンド転換点の目安

それぞれ解説しますね。

①:資産売買のタイミング目安

ボリンジャーバンドをシンプルにいえば、『今の価格統計的にどれだけの確率でバンド(各標準偏差の線)の中に収まるか』をあらわしています。

つまり、今の価格が高いか低いかの1つの判断基準となります。

株式投資やFXでは価格が安い時に買い、高い時に売ることが原則です。

しかし、今の価格が高いのか、安いのかは、投資のプロでも判断することは難しいことです。

ボリンジャーバンドは、最近の価格の平均から乖離する確率を示し、なおかつ多くの投資家が判断基準の1つとして採用しているので、現在の株価の判断の目安となるのです。

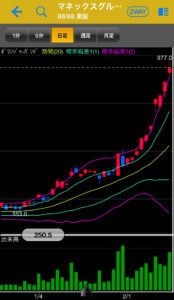

例えばこれは、2021年2月15日現在のマネックス証券グループ(8698)の月足チャートです。この銘柄は、子会社にコインチェックという暗号通貨取引所を持っています。

マネックスグループは、2020年からの連日のビットコインバブルに合わせて株価が急上昇しましたが、この時の月足チャートはボリンジャーバンド+2αを大きく超えているのがわかります。

ボリンジャーバンドは最近の株価変動に対する標準偏差の確率ですから、この時のマネックスグループの株価は以前の価格からは大きく買われている状態だと判断できます。

つまりこの時には、マネックスグループの株は統計的には最近の値動きに対して売りどきだということです。

②:トレンドの転換点の目安

一般的にボリンジャーバンドはトレンドの転換点を見きわめる時にも活用されます。

景気が上昇と下落が循環するように、株式やFXの価格の動きにも『トレンド』と呼ばれる大きな流れがあります。

たとえば資産価格が−3αよりも下回っていれば、その確率は1%であるため、価格が上昇に転換する可能性が高いと言えます。

同じく価格が+3αを上回って上昇したなら、価格は下落に反転する確率が高いことを示しています。

前述したマネックスグループの上昇は、+2αを上回っているため、少なくとも『一旦の』トレンド転換(下落への転換)が近いことを示しています。

このようにボリンジャーバンドは、逆張り投資の相場の転換点としての判断基準にも力をかしてくれるのです。

ボリンジャーバンドの精度を高める方法

さらにボリンジャーバンドの精度を高めるには、さまざまな時間軸によってボリンジャーバンドを確認する方法があります。

例えば、マネックスグループの月足チャートがボリンジャーバンドから大きく乖離したとしても、短期的な予測や長期投資をおこなう上ではもう少し判断材料がたりません。

なので日足チャートや週足チャートなど短期的な視点と、月足チャート、年足チャートなどの長期的な視点からのボリンジャーバンドを確認することで、ボリンジャーバンド活用法の精度はさらに高まるのです。

例えば、月足チャートで+2αを大きく超えていたマネックスグループの株価も、日足チャートの短期的な目線でみれば、乖離はそこまで大きくないことがわかります。(+3αの範囲内)

ですから、日足チャートからは短期的な上昇の余地がまだあるという見方もできるわけです。(とはいえ私ならばこの段階から買うことはありません)

またこの場合とは反対に、例えば短期的には買われすぎている資産も、長期の目線で見ればまだまだ安い価格にあるといった発見もあるでしょう。

もちろん、長期投資を考えているひとは月足や年足ベースのボリンジャーバンドを、短期を考えているひとは日足や週足のボリンジャーバンドを、投資期間に合わせたボリンジャーバンドを最重要視しておくことが基本です。

ボリンジャーバンドの注意点

そんなボリンジャーバンドにも注意点があります。

ボリンジャーバンドの注意点

- ボリンジャーバンドの幅は拡大する

- 一方向に行きすぎることがある

ボリンジャーバンドは、今の価格の標準偏差からトレンドの転換点をさぐる目安となりますが、テクニカル指標に完璧なものはありません。

ボリンジャーバンドは急激な価格変動を追うようにその幅を拡大していきます。

本記事を執筆している2021年2月15日に、日経平均株価は約30年ぶりに3万円超えを果たしました。

ここで、日経平均株価の月足チャートをみてみましょう。

日経平均株価は昨年のコロナショックによる株価の大暴落で大きくボリンジャーバンドの−2αから乖離したあとに、急激にトレンドを転換させました。

【参考記事】

▶▶【2020年】株価暴落の原因をわかりやすく解説

これは、ボリンジャーバンドがトレンド転換の目安に使える証拠となりますが、その後の日経平均株価の急激な上昇によって+2αのボリンジャーバンドはどんどん拡大しています。

このように、ボリンジャーバンドは一定の目安とはなりうるものの、相場の世界では『例外』が起こることもめずらしくありません。

つまり価格が一方へ行き過ぎることもあるというそとを心に留めておかなければいけません。

特に時価総額が低くて、取引が活発ではない銘柄はボリンジャーバンドを大きくこえることがあるため注意が必要です。

-

-

時価総額とは?【わかりやすく解説】

目次1 時価総額についてわかりやすく解説1.1 時価総額とは?1.2 発行済み株式数とは?1.3 時価総額のランキング2 時価総額と株価の変動2.1 ①:発行済み株式数の拡大と株価2.2 ②:発行株式 ...

続きを見る

ボリンジャーバンを投資に活用する2つの方法(まとめ)

![]()

それでは最後に、ボリンジャーバンドをトレードに効果的に活用する2つの方法をまとめます。

2つの活用法

- 低時価総額の銘柄を除外する

- 複数のチャートで確認する

それではひとつづつ解説します。

①:低時価総額の銘柄を除外する

前述したとおりで、時価総額が低い銘柄は価格変動が荒くなりがちです。

なぜなら、ある1人の投資家の大きな売り注文が入った場合に、時価総額が低い銘柄は買い手が少ないために予想以上の暴落になることがあるからです。

なのでボリンジャーバンドを使用した投資判断での精度を高めるためには時価総額が100億円以下の銘柄は避けた方がいいでしょう。

ただ、時価総額が高すぎる銘柄は価格変動がマイルドになりますので、運用資産が少なければ大きく利益をあげることはできません。

ボリンジャーバンドのテクニカルを活用する場合には『運用資金はどのくらいか?短期投資か長期投資なのか?』といった観点から、銘柄を選んでいくとよいでしょう。

②:複数のチャートで確認する

次に、複数のチャートでボリンジャーバンドを確認することが有効です。

たとえば、日足チャートでは売られ過ぎているようにみえる値動きでも、週足チャートでは価格が高い水準だった場合があります。

また、相場の転換点はボリンジャーバンドのどこかのラインにタッチしてから起こることが多くあります。

それが日足、週足、月足のどのチャートでおこるかはわかりません。

例えば、こちらは最近大きく値をあげているシンバイオ製薬(4582)ですが、週足の−2αにタッチしてから上昇に転じています。

また、こちらは月足チャートでボリンジャーバンド−2αから上昇にトレンド転換して、+2αにタッチしたところで跳ね返されたダブルスコープ(6619)です。

このようにボリンジャーバンドは、分足、日足や週足月足などのさまざまな時間軸を確認していくことで、売買目安のヒントを得ることがで来ます。

これは、ボリンジャーバンドが統計の確率から導かれるテクニカルチャートというだけでなく、多くの投資家がこのテクニカルを判断材料のひとつとして売買しているためです。

ボリンジャーバンドへの理解は、必ずあなたの資産運用に力を貸してくれるでしょう。

![]()