・投資を始めたいけどプランが湧きません。

・少額から始められる投資はありますか?

・初心者におすすめな投資をわかりやすく知りたいです!

本記事はこんな疑問を解消します。

本記事の内容

・ライフプランの把握

・投資の全体像

・投資の始め方

本記事の信頼性

本記事を書いている僕は投資歴10年、運用資産は8桁に突入しました。

副業でブログも始めて月に10万円ほどの収入を得ています。

今回は、投資についてわかりやすく解説します。

本記事は、下記のような方におすすめです。

- 投資を始めたい

- 将来への資産形成がしたい

- 老後が不安

資産運用で運転資金100万円を8桁まで増やした僕が投資の始め方についてわかりやすく解説していきますね。

今回は投資の全体像だけでなく、始め方や初心者におすすめの証券会社まで解説しますので最後まで読み進めてください。

それでは、さっそく始めましょう。

そもそも投資とは?

投資とはお金を増やす方法の1つで、株や債券などの金融商品を売買することでお金を増やすことを指します。

低金利時代の現代では、銀行への預金だけではインフレによる現金価値の低下にそなえることはできません。

また、人口減少時代に突入した日本では、老後の生活資金を貯める目的で投資を始める人が増えています。

本記事は下記の流れで、投資をはじめるまでの流れをご紹介します。

投資をはじめるまで

- ライフプラン設計と必要な資金額を確認する

- 投資を知る

- 金融商品を選ぶポイントを知る

- リスクとリターンを知る

- 利回りを知る

- 手数料や税金を確認する

- 金融商品の知識を得る

初心者の方に向けのポイントを紹介しますので、すでに知っていることは目次で飛ばしてもらって必要な部分だけの確認をおすすめします。

投資とライフプラン

投資をはじめる前に、人生の中での備えるべき3大資金を確認しておきましょう。

人生の3大資金

- 住宅

- 教育

- 老後

ひとつづつ確認しますね。

①:住宅

マイホームは人生の中でも1番といっても過言ではないくらいに資金が必要となります。

数千万円のローンを組み、返済も長期に及ぶことが多くあります。

この住宅ローンの組み方を間違えてしまうと、老後の生活を脅かしかねません。

注意ポイント

✔︎:老後までに完済できるのか?

✔︎:退職金で完済できるのか?

最低でもこの2点は確認しておく必要があります。

②:教育

子供を育てる家庭では、高校卒業後の教育費について考えておく必要があります。

専門学校や私立大学では年間100万円にものぼります。

例えば、児童手当を使わずに貯め続けられれば200万円を確保できます。

●:大学・大学院・専門学校の教育費

| 初年度納付金 | |

| 国立大学 | 82万円 |

| 文科系学部 | 125万円 |

| 理科系学部 | 167万円 |

| 医科歯科系学部 | 641万円 |

| 大学院 | 110万円 |

| 専門職大学院 | 146万円 |

| 専用学校 | 126万円 |

✔︎:A〜Dのどのパターンで教育を考えるか?

✔︎:どうやって進学を含めた資金を準備するか?

この2つを確認するとよいでしょう。

![]()

③:老後

人生100年時代の現代では、年金受給額によって必要な老後資金が変わってきます。

年金生活を想定して、足りなければ支出を減らし、新たな収入を得るなどの対策が必要となります。

例えば2019年に金融庁が発端となって注目を浴びた『老後2,000万円問題』。

この報告書の内容をとてもシンプルにまとめると、2017年の高齢夫婦無職世帯の平均収入から平均支出を引くと毎月5.5万円(=30年間で2,000万円)不足するという内容です。

一般的には自分の収入に見合った支出をしますから、平均収入から平均支出をさし引く計算にはやや疑問が浮かびます。

とはいえ、自分の老後にはどのくらいの貯蓄が必要なのかは把握しておく必要があります。

投資の基礎知識

投資の歴史

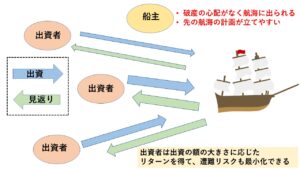

投資とは、世の中の事業などを支援して、その事業が得た利益の分配をもとにお互いの生活を豊かにするために考えられた仕組みです。

そもそも投資のはじまりは17世紀オランダの『東インド会社』といわれていて、大勢の利益を守るために開発された仕組みなのです。

危険がともなう航海に対して大勢が出資をして船の遭難へのリスクを少なくするために考案されました。

投資とは『お金に働いてもらうこと』です。

まとまったお金を金融機関に預けて運用をすれば、預けたお金に利回りがつきます。

つまり金融機関は、あなたのお金に働いてもらうための職場のような存在なのです。

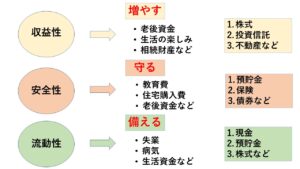

金融商品を選ぶポイント

それでは、あなたのお金を働かせる職場、つまり金融機関と金融商品を選ぶ3つポイントをご紹介します。

| ①:収益性 ②:安全性 ③:流動性 |

①:収益性

収益性の高い金融商品の例としては、株式や投資信託が挙げられます。

これらは収益が期待できる一方で、市場の動きによっては元本割れなどのリスクもともないます。

これらの金融商品には、当分使用する予定のない余裕資金を充てるのがおすすめです。

②:安全性

安全性が高い金融商品の例としては、銀行預金や債券があります。

これらは預金先の銀行や債権を発行した国や会社が元本や利子の支払いを保証してくれます。

とくに預金の場合は、預け先の銀行が万一、経営破綻しても、預金保険の対象となっている預金であれば、元本1,000万円と利子が保護されます。

③:流動性

流動性の高い金融商品の例としては、定期預金や安全性の高い株式などが挙げられます。

また、金融商品によって現金化が可能な条件が違ってきます。

換金すると解約手数料が発生するものや、現金化するためには日数がかかるものもあるためあらかじめ確認しておくことが必要です。

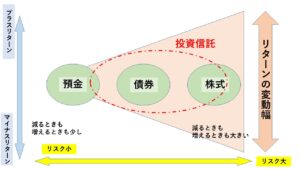

リスクとリターン

投資にはリスクとリターンがあり、リスクはリターンの振れ幅を指します。

つまり、リターンの変動幅が小さいほどリスクは低く、変動幅が大きいほどリスクが高いということです。

各金融商品を図にしてみるとこうなります。

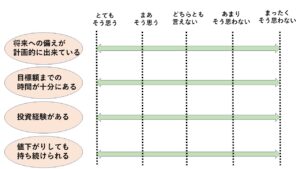

投資を始める時には、自分のリスクへの許容度を知っておきましょう。

利回りとは?

投資をするうえで『利回り』への理解は欠かせません。

投資で使用される利回りとは、一般的には一年あたりの投資金額に対する利益の割合を指します。

例えば、株式を100万円で買って5年後に売却した場合に利益が50万円得られたとします。

この時、元本に対して5年間で50%の利益を得られていますから、50%を5年で割って利回りは10%ということです。

また、利息には『単利』と『複利』の2つの種類があります。

単利・・・元本に対してのみ利息がつく

複利・・・『元本+利息』に利息がつく

単利と複利では、長い目でみると大きな差が出てきますから、投資で得られた利益を再投資するか否かによっても利益が大きく変わります。

-

-

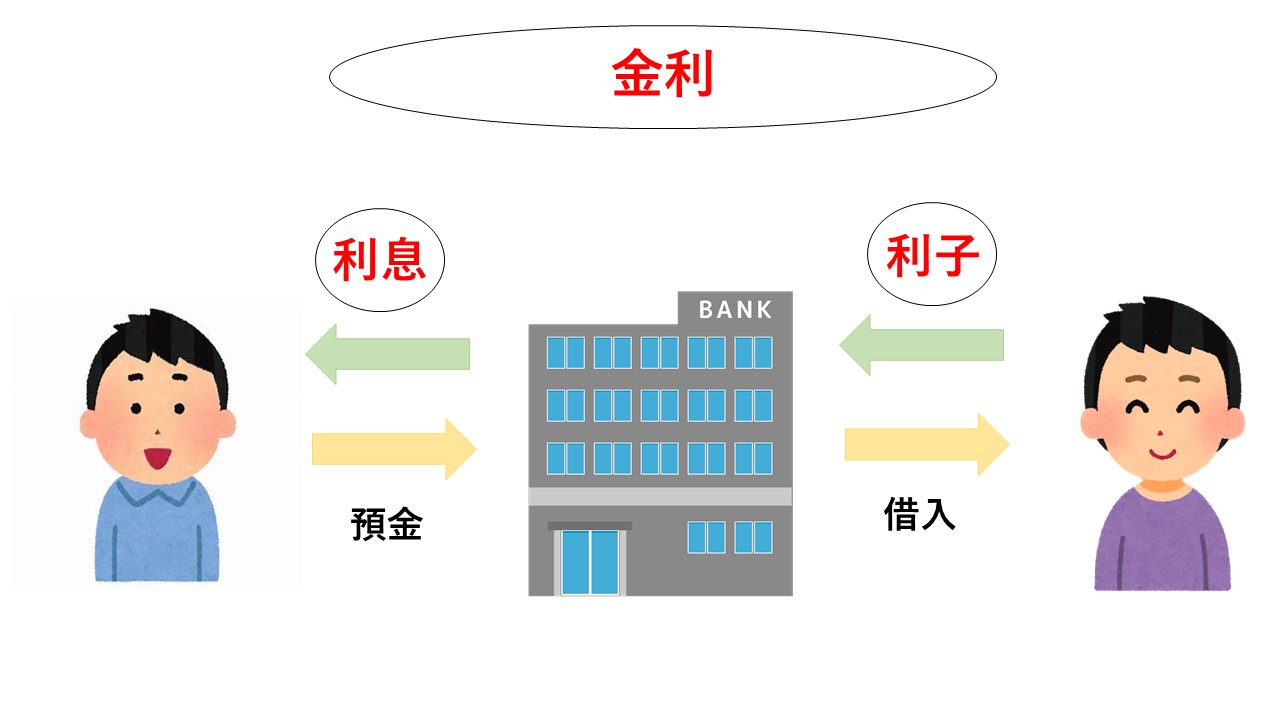

金利とは?【図解でわかりやすく解説】

・金利はどうやって決まるの? ・どんな種類がある? ・金利と景気の関係についてわかりやすく知りたいです! 本記事ではこんな疑問を解消します。 まずは結論から ...

続きを見る

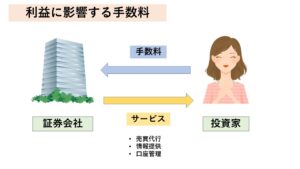

手数料の確認

投資を始めるまえに、これから運用しようと考えている金融商品にかかってくる手数料を必ず確認しましょう。

利益=売却時金額−購入金額−手数料

手数料は大きく分けて2つあります。

チェックリスト

- 売買時にかかる手数料

- 運用時の費用

これらの手数料に加えて、次に解説をする税金を利益に応じて納めることになります

納税の率は変えられませんので、投資を始める前に、できるだけ手数料を抑えられる金融商品や証券会社を選択することが重要なのです。

税金の確認

投資で上げた利益から手数料を差し引いた利益から20.315%の税金を支払うことになります。

利益から税金を差し引いてあなたの手元に残った資金が純利益ということになります。

もちろん損失が出た場合には税金を納める必要はありません。

むしろ、大きな損失がでたら損益通算をして、他の所得の金額から控除するようにしましょう。

メモ

損益通算とは

一定期間内の利益と損失を相殺することです。確定申告を行うことで最長3年間の損失をくり越して控除することが可能です

また、利益がでたら納税する義務がありますが、確定申告をしなければいけない人は、自分で申告をしている人と損益通算をする人のケースです。

給与所得者などの源泉徴収されている人は、口座開設時に『源泉徴収あり』を選べば申告の必要はありません。

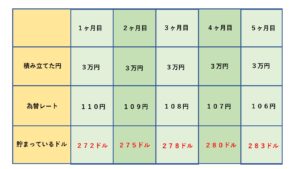

為替レートを理解する

為替レート(円高と円安)は、株価や物価に大きな影響を与えます。

例えば円安になると輸出企業の利益が上がり、株価や物価が上昇する傾向があります。

また、為替レートはドル建ての保険や預貯金にはダイレクトに影響してきます。

これは5ヶ月間、毎月3万円をドル建てで貯めてみた場合のシュミレーションです。

為替レートが円高になるだけで、同じつみたて金額でも多くのドルが購入できるようになります。

-

-

為替レートとは?【わかりやすく解説】

・為替レートってなに? ・どうやって決まるの? ・景気との関係についてもわかりやすく知りたいです! 本記事はこんな疑問を解消します。 本記事の結論 為替レート ...

続きを見る

投資の種類

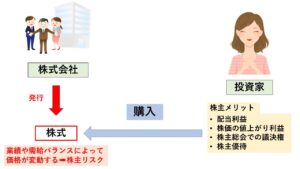

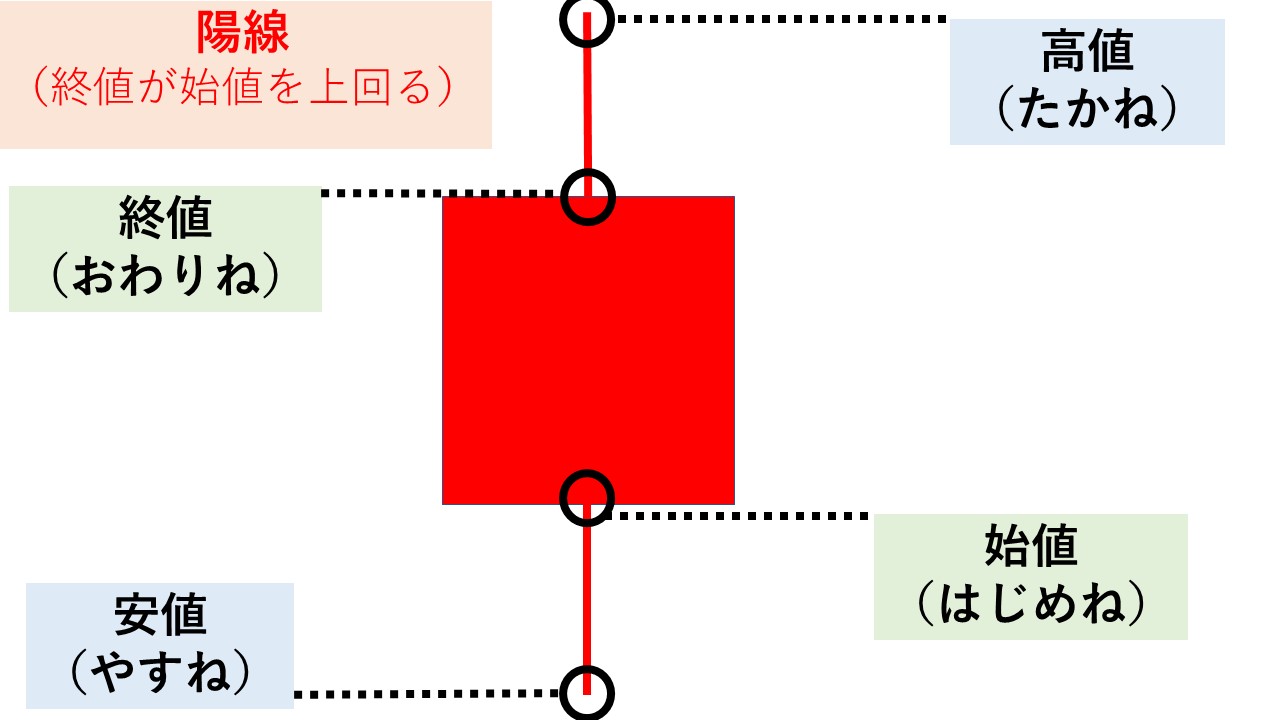

株式投資のしくみ

株式投資は、証券取引市場に上場している会社の株式を売買することで利益をえることです。

株式は証券会社を通じて購入ができます。

株式を購入するとあなたは会社の株主となり、値上がり利益や株主総会での議決権、配当や株主優待を得ることができます。

-

-

【株式投資の基礎知識】初心者にわかりやすく解説

・ 株式投資を始めたいけど何もわかりません ・ 基礎知識をわかりやすく教えてほしいです! 本記事ではこんなお悩みを解消します。 目次1 STEP①:株式投資とは? 1.1 ...

続きを見る

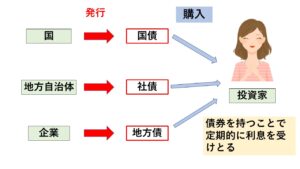

債券投資のしくみ

債権とは、国や企業が市場から資金を借りるために発行する有価証券のことです。

債権投資は安定している一方で、利回りは低めに設定されています。

また、発行元である国や企業の業績が悪くなると利息が支払われなくなったり、お金を返してもらえなくなるリスクがあります。

途中解約での価格変動リスクや、外国債での為替変動リスクに対してもおらかじめ確認しておくことをおすすめします。

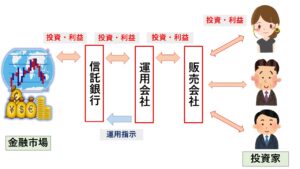

投資信託のしくみ

投資信託は『ファンド』ともいい、投資のプロにお金を預けて運用してもらう金融商品の総称です。

投資信託は少額から始められたり、プロに任せられるというメリットがある一方で、運用には手数料がかかってくるので、しっかりと確認しておく必要があります。

-

-

【投資信託とは?】種類からオススメまでわかりやすく解説

・ 投資信託って株と違うの? ・メリットとデメリットは? ・おすすめの投資信託を教えてほしいです! 本記事ではこんな疑問を解消します。 目次1 投資信託とは?2 投資信託の ...

続きを見る

その他の金融商品

次はこれまで紹介してきた金融商品よりもややリスクが高めな金融商品です。

こちらは投資の初心者の方にはややリスクが高いので、株式や債券を運用しながらこれらの金融商品との連動などを観察して理解を深めると良いでしょう。

不動産

- 不動産を購入して家賃収入を得る

- 売買して差益を得られる可能性がある

- 値下がり、空室になるリスクがある

- 不動産の購入に大きな資金が必要

FX

- 外国為替証拠金取引

- 為替の変動を利用して利益を得る

- 証拠金を元手に少額で大きな取引が可能

- 保有時は金利差に応じた利息がつく

先物取引

- 主に短期取引

- 売買差益で利益を狙う

- 証拠金を元手に大きな取引をおこなう

暗号通貨取引

- 法定通貨ではないオンライン上の通貨取引によって利益を狙う

- 値動きが大きい

- 税金のしくみが株やFXと異なる

初心者におすすめの運用方法は?

それでは、はじめて投資を通じて資産形成を考えている人におすすめの3つの運用方法をご紹介します。

|

①:つみたてNISA ②:一般NISA ③:iDeCo |

それぞれひとつづつ解説しますね。

①:つみたてNISA

つみたてNISAとは、年間40万円を上限に、最長で20年間、投資の利益にかかる税金が非課税になる制度です。

特徴として、いつでも解約が可能なこと、手数料を抑えた投資信託が購入可能などがあげられます。

つみたてNISAは、長期的に資産形成をしたい人におすすめです。

②:一般NISA

一般NISAとは、年間120万円を上限に、最長で5年間、投資の利益にかかる税金が非課税になる制度です。

一般NISAはその性質上、つみたてNISAよりもやや短期的な投資となります。

一般NISAは、投資の利益にかかってくる税金が非課税になることはつみたてNISAと同じですが、選べる金融商品の幅は広くて通常の株式投資と同じものが購入可能です。

そのため、自分で銘柄を選ぶ分、つみたてNISAよりもやや投資中級者向けといえるでしょう。

③:iDeCo

iDeCoとは個人型確定拠出年金のことで、拠出した掛け金を、長期にわたって運用することで、老後資金を準備するしくみとしてつくられました。

iDeCoの特徴は、毎月一定の掛け金が全額所得控除になることと、運用して得た資産を60歳を過ぎた時点から非課税で受けとることができることです。

とはいえiDeCoは、老後の資金づくりである年金の側面が強く、原則として途中での解約はできません。

iDeCoは老後の資金を作るために優れた投資スタイルといえます。

-

-

【iDeCo(イデコ)とは?】メリットやデメリットをわかりやすく解説

・iDeCoは始めた方がお得? ・iDeCoのメリット、デメリットは? ・iDeCoとNISAのどちらが自分に合っているのか知りたいです! 本記事はこんな疑問を解消します。 ...

続きを見る

おすすめの証券会社は?

基本的な投資の全体像を把握できたところで、いよいよ証券会社に口座開設です。

結論からいえば、証券会社は圧倒的にネット証券がおすすめで、その理由は3つあります。

|

①:手数料が安い ②:スマホで簡単に開設可能 ③:スマホで簡単に取引可能 |

①:手数料が安い

ネット証券は大手の証券会社のように担当のセールスマンがつかない分、その人件費を省けるために手数料が圧倒的に安いです。

利益=

売却時金額−購入金額−税金−手数料

前述したように、投資で利益をあげるためには、手数料と運用費をできるだけ抑えることは必須です。

ネット証券で自分で株式銘柄を選び、投資するスタイルであれば手数料と信託報酬などの運用費を大きく抑えることが可能なのです。

②スマホで簡単に開設可能

ネット証券では多くの書類に記入したり押印の必要がなく、スマホで口座開設が可能です。

|

準備するもの ✔︎:マイナンバー(個人番号)確認書類 ✔︎:本人確認書類(運転免許証、各種健康保険証、各種年金手帳、パスポート等) |

ネット証券で口座を開設するには2点のみで、マイナンバーカードであれば、一枚で開設まで完結できる証券会社もあります。

その中でも特に簡単に開設できる初心者向けのネット証券会社はLINE証券です。

LINE証券では手軽に口座開設ができるうえに、単元未満株の購入もできるため千円単位から株を購入することができます。

③:スマホで簡単に取引が可能

ネット証券は、スマートフォンやパソコンから使いやすいアプリケーションサービスを提供しています。

株価の値動きや業績の確認など、とても幅ひろく情報を提供しているため、初心者の方にはネット証券がベターといえます。

ネット証券の中でも取引ツールが使いやすく、ぼくも使用している3社を紹介します。

取引ツールおすすめ証券会社

- 楽天証券

- SBI証券

- マネックス証券

それぞれ紹介しますね。

①:楽天証券

| 口座開設数 | 600万口座以上(2021年7月時点) |

| 取扱商品 | 国内株式、外国株式、投資信託、FX、CFD、債券、先物・オプション、金・プラチナ等 |

| 現物取引 最低手数料 | 【超割コース】1約定5万円まで 55円 【いちにち定額コース】1日100万円まで 0円 |

| NISA/つみたてNISA | 〇 |

| iDeCo | 〇 |

| 単元未満株 |

× |

楽天証券の提供する株取引ツール『マーケットスピード』は60種類以上のチャート種類、 27種類以上のランキング情報を搭載しています。

「日経テレコン21」や「四季報速報」など無料のニュースも提供していて、投資初心者でも幅広い情報を得ることができます。

②:SBI証券

- 100万円までの現物株取引は手数料0円

- 20年3月期はIPO銘柄全92社中86社を取り扱い、業界No.1

- 抽選に外れてもIPOチャレンジポイントがもらえる

- Tポイントを利用して投資信託が買える

- 2,600以上の投資信託を取り扱い、NISA・iDeCoも対応

③:マネックス証券

マネックス証券公式サイトはこちら▶︎

| 会社名 | マネックス証券株式会社(Monex, Inc.) |

| 株主 | マネックスグループ株式会社 |

| 設立 | 1999年5月 |

| 口座開設件数 | 約197万件(2021年10月末時点) |

| 取扱商品 | NISA・つみたてNISA・iDeCo・IPO・投資信託・外国株・ワン株・FX・先物・オプション・金・プラチナ・債権など |

| 米国株取扱数(ETFを含む) | 4,522件(2021年11月19日時点) |

マネックス証券が提供する株取引ツール『マネックストレーダー』は多彩な注文方法やマルチチャート機能を備えています。

チャートの形から銘柄が見つかる「チャートフォリオ」や、過去10期以上の業績をグラフ化して表示する「マネックス銘柄スカウター」は、個人投資家に愛用されています。

投資の方法(初心者向け)

それでは本記事の最後に、投資初心者におすすめな投資法と、銘柄の選び方をご紹介します。

ドルコスト平均法

ドルコスト平均法は、『時間』を利用して投資のリスクを分散する方法です。

ただ、ドルコスト平均法は長期的な資産形成においては失敗のリスクが大きく下がりますが、短期的に大きな利益を得たい場合には不向きな投資方です。

ドルコスト平均法についてのメリットや応用方法を詳しく解説した記事をリンクしておきますので、参考にしたい方はご覧ください。

-

-

【ドルコスト平均法とは?】メリットとデメリットをわかりやすく解説

・ドルコスト平均法ってなんのこと? ・メリットやデメリットは? ・投資への活用法を知りたいです! 本記事はこんな疑問を解消します。 本記事の内容 ...

続きを見る

銘柄の選び方