・金利はどうやって決まるの?

・どんな種類がある?

・金利と景気の関係についてわかりやすく知りたいです!

本記事ではこんな疑問を解消します。

まずは結論から

- 金利はお金のレンタル料

- 金利は金融政策によってきまる

- 2023年は超低金利時代

目次

金利とは?

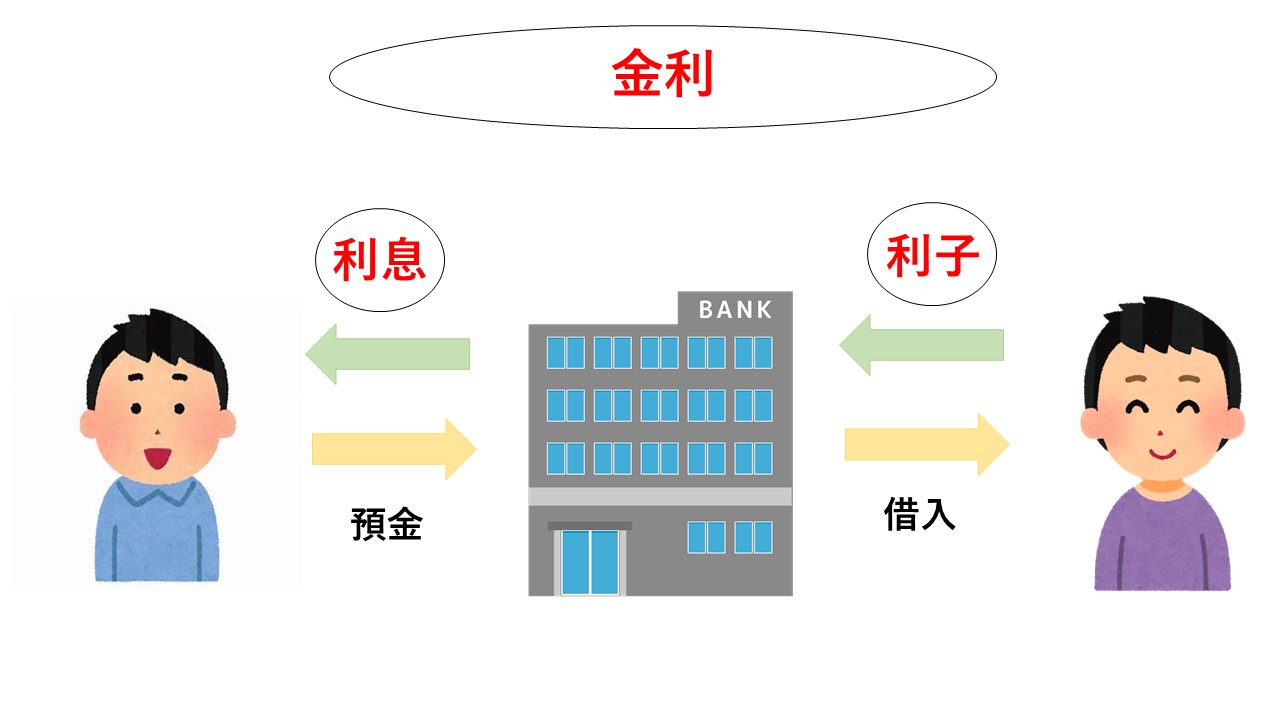

金利をシンプルにいえばお金を貸し借りする時のレンタル料のことです。

たとえば私たちが銀行からお金を借りる時には元本に上乗せして金利を支払います。

一方で私たちが銀行にお金を貸す時(預金)には貸したお金に対して金利が支払われます。

このようにお金を借りる時に支払うレンタル料のことを金利と呼ぶのです。

・利子

借り手側の立場からの表現

(例)ローンの利子を払う

・利息

貸し手側の立場からの表現

(例)預金の利息を受け取る

・金利

同じく金利も賃借にへの対価をあらわし、特に金利には元金に対する利率(金利○%)として使われることが多い。

単利と複利

結論からいえば単利と複利のちがいは、金利に利息を含むかどうかという点です。

たとえば、元本100万円を預金して年利が1%の場合を例にとって、単利と複利の金利のつき方の違いを比べてみましょう。

単利

元本にのみ利息がつく

単利では100万円を預けたら、常に1%(一万円)の利息がつきます。

つまり10年預けた場合には10万円の利息がつきます。

複利

(元本+利息)に利息がつく

一方で複利は、利息で増えた分が元本に組み込まれて、その増えた元本(元本+利息)に対してさらに利息が上乗せされます。

つまり複利での運用では、その期間が長ければ長いほど多くの利息がつくことで資金が拡大していくのです。

100万円を複利1%で10年預けた場合には、10万4622円の利息がつき、単利と比べて4,622円利息が多くなります。

このように複利は、利息が次の年の利息計算で元本に含まれていく為、元本が大きければ大きいほど、預金期間が長けれぼ長いほどに有利になります。

固定金利と変動金利

住宅を建てる時など、大きなローンを組む時には必ず金利が発生しますが、その払い方は大きく3つに分かれます。

住宅ローン金利

- 固定金利型

- 固定金利期間選択型

- 変動金利型

それぞれの金利の特性と、メリット・デメリットを簡単に解説しますね。

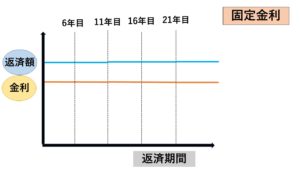

①:固定金利型

固定金利型は、ローンを借りた時から返済が終わるまで金利が固定されるタイプの住宅ローンです。

固定金利型のメリットは、ローンが返済まで金利が一定のため、借りた時に返済額が確定することです。

デメリットとしては、変動金利型よりも金利がやや高めに設定されていることです。

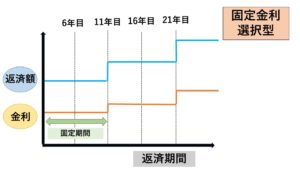

②:固定金利期間選択型

固定金利選択型は、最初の一定期間は固定金利で始まり、その後は固定か変動かを選べる住宅ローンです。

固定金利選択型のメリットは、固定金利期間は返済額を確定できて、なおかつ固定金利型よりも金利が低めに設定されていることです。

一方でデメリットは、固定金利期間が終了した後の金利が分からず返済総額が確定しない点です。

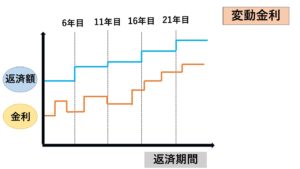

③:変動金利型

変動金利は、ローンを返済中の半年ごとに金利が見直されるタイプの住宅ローンです。

世の中の金利の動きによってローン金利が半年ごとに見直されて、返済額の変更は一般的には5年ごとに実施されます。

変動金利型のメリットは、3つのタイプの中で金利が最も低く設定されていることです。

一方でデメリットは、金利が変動するため返済額が最後まで確定しないことと、金利変動のリスクを返済者が負ってしまうことです。

それでは3つのメリットとデメリットを図にまとめてみましょう。

金利の決まり方

金利は中央銀行がおこなう金融政策によって決まります。

金融政策

金融政策とは公開市場操作(オペレーション)などの手段を用いて、金融市場における金利の形成に影響を及ぼし、通貨および金融の調節を行うことです。引用元

具体的には、日本銀行が政策金利を変動させることで金融機関の金利を変動させます。

政策金利(せいさくきんり、英: bank rate)とは、中央銀行が、一般の銀行(市中銀行)に融資する際の金利。

wikipediaより引用

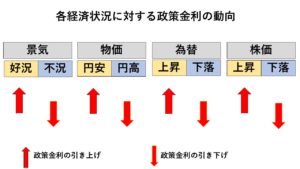

景気は政策金利に大きな影響を受けるため、中央銀行が景気状況にあわせて下図のように政策金利を調整します。

かつての日本では、公定歩合とよばれる政策金利の調整によって金利水準が決定していました。

公定歩合

日本銀行が民間の金融機関に、お金を貸し出す際に利用していた基準金利のことで、1994年の金利自由化まで、預金金利を始めとする様々な金利と連動していた。

1994年の金利の自由化に伴って公定歩合で政策金利を調整することができなくなり、その後に新たな政策金利の調整方法が導入されました。

それが2013年に開始された方法で、アベノミクスによって実施された量的質的金融緩和政策です。

量的質的金融緩和とは?

![]()

ゼロ金利政策でも日本の景気が上向かなくなってしまっていた状況で、日本銀行が採用した金融政策が量的質的金融緩和です。

量的質的金融緩和は、2013年に黒田日銀総裁のもとで実施された金融緩和政策のことです。

量的質的金融緩和では、日銀がETFや国債などさまざまな種類の資産を金融機関から購入することでマネタリーベースの量を調整します。

このような推移で、日本では政策金利を調節させる金融政策は2000年前後には終わり、2000年代からは中央銀行による資産の買い入れ額を調整することで国内の景気を調整することにいたったのです。

-

-

政策金利とは?【わかりやすく解説】

・政策金利って何? ・政策金利はどう変化してきたの? ・景気との関係についてわかりやすく知りたいです! 本記事はこんな疑問を解消します。 本記事の結論 政策金 ...

続きを見る

低金利時代の資産運用

結論からいえば低金利時代では銀行への預金よりも株式投資や投資信託などの資産への複利効果を狙える運用方法がおすすめです。

なぜなら低金利時代では預金金利が低下するため預金するメリットがあまり得られないからです。

さらにいえば、日本銀行がマイナス金利政策やイールドカーブコントロールによって低金利政策を継続することでインフレが発生します。

インフレは物の価値が上がる一方で、現金の価値が低下していきます。

かつて、高度経済成長の時には預金金利が9%ついていた時代もありましたが、この時と比べて今は預金のメリットが少ない時代です。

むしろATMで預金を引き出す手数料でマイナスになってしまいかねません。

そういった意味では、この低金利時代は貯蓄をするよりも投資を行う人の方が有利と言えます。

![]()